一张图看清页岩革命让美国产油州

“富可敌国”

京港台:2014-10-7 23:28| 来源:华尔街见闻 |

|

全球油价下跌利好美国经济,而支持油价下行的一个主要因素就是美国本土产量大增,不但自身外需减少,也推动全球供应增加。

由于页岩开采技术革命提升了美国北达科他州和德克萨斯州的采掘能力,美国产油量已经增至每日850万桶,这是1986年以来最高水平。过去六年来,美国的产油量增长将近三分之二,虽然产量还未超过俄罗斯,但已是伊朗或加拿大的两倍多。

美国能源情报署(EIA)今年9月公布数据显示,2008年以来,美国页岩油的日产量从不足50万桶增至接近400万桶,仅北达科他一个州产量都超过了利比亚。上述华尔街见闻文章也提到,包括液化天然气在内,美国的产油量几乎持平沙特。

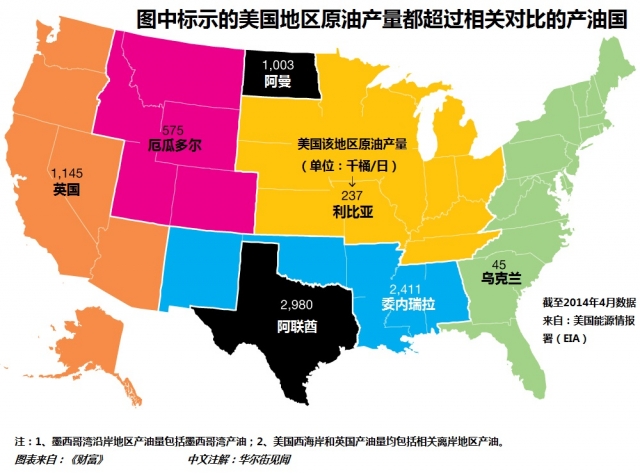

罗列数据也许还不能具体展示美国产油的现状,《财富》的下图可以让大家看到,假如把美国分割为几个地区,某个地区的日产油量就已超过某个主要产油国。比如,西海岸和阿拉斯加合计产油量超过了英国,阿联酋全国的产量还不及美国一个德克萨斯州。 |

美联储专家:量化宽松或给美国带

来通胀风险

京港台:2014-10-7 23:26| 来源:王健——新浪

美国经济复苏乏力主要是由于财政政策上的不确定性造成,而非总体需求不足,因此进一步进行货币政策刺激效果并不大。相反,他们认为新一轮的量化宽松政策可能会造成未来通货膨胀的风险。

量化宽松或给美国带来通胀风险。

美联储在9月的公开市场会议声明中宣布,如果不出意外,将于10月份停止目前的资产购买计划,也就是大家常说的QE。从08年11月美联储首次推出QE政策,到今年10月的退出,整整经历了6年时间。本文简短回顾QE的推出背景,政策背后的经济学逻辑,以及效果如何。

2008年9月15日,美国第四大投资银行雷曼兄弟由于在次级房贷市场上的巨额损失,被迫宣布破产。雷曼的破产立刻在世界金融市场引发了一场金融海啸:当天纽约道琼斯工业指数狂泻500多点,创下美国911恐怖袭击之后的最大单日跌幅。

美国的短期资金市场和企业债券市场等多个金融市场都出现恐慌式挤兑,不仅造成金融行业融资困难,连通用汽车等实体企业也无法筹集到维持企业正常运转的流动资金。在随后的几个月里,美国的金融市场和实体经济都出现了大萧条以来最严重的恶化。一场由房地产市场引发的危机象癌细胞扩散一样,正迅速从金融市场向实体经济蔓延。如果危机不被及时制止,大萧条式的经济灾难将在美国再次上演。

为了应对这场危机,美联储除了降低联邦基金利率外,还迅速推出了一系列的紧急贷款和量化宽松政策。这些政策的创新性和政策力度在美国历史上前所未有,足以反映这场危机的严重性。由于多数公众不了解这些新型货币政策的细节和逻辑,不少人把美联储的紧急贷款和量化宽松政策简单等同于通过滥发货币来转嫁危机。

介绍量化宽松这种非传统政策工具前,必须先了解下美联储平时如何通过调节利率稳定经济。尽管美联储备受大家关注,很多人对美联储的利率政策究竟如何影响美国和全球经济并不清楚。比如有人认为美联储控制着美国所有存款和贷款利率。但实际上美联储平时只控制一种特殊的短期利率(联邦基金利率)。其他利率,比如银行付给储户的存款利率,汽车贷款,住房贷款利率等,都是由市场自行决定。

当然美联储每次调节联邦基金利率时,其他利率也会随之变化。但这种利率间的传导关系由市场来决定,而不是美联储。比如银行对储户的存款利率以及对企业和个人的贷款利率,都是银行根据利润最大化原则来自己决定。从这个角度讲,美联储对金融市场的影响有很大局限性,受诸多限制。因此美联储并非象有些人想象那样,在金融市场中大权在握,无所不能。

美联储要求所有在美国吸收储户存款的金融机构都必须存一部分资金在美联储。这个资金账户被称为储备金账户。根据美联储要求,每个机构的储备金账户余额不能低于它所吸纳短期存款的一定比例。这个比例被称为储备金率(Reserve

requirement ratio),中国也称为存款准备金率。如果某个金融机构的储备金低于要求,必须想办法筹集资金补足。

相反,如果储备金高于美联储要求,多余的部分被称为超额储备金,可以随时取走。正常情况下,储备金不足的银行可以向有超额储备金的银行短期贷款,补足储备金的要求。市场上这种金融机构间为满足储备金要求而进行的短期贷款利率被称为联邦基金利率(Federal

Funds Rate)。

美联储通过调节联邦基金利率这种短期利率,可以在金融市场上引起一系列的连锁反应。联邦基金利率的变化会直接影响其他短期利率(比如短期国债利率,商业票据利率等),然后进一步改变长期利率(如住房贷款利率,汽车贷款利率,长期企业债券利率等)。

长期利率变化会影响家庭消费和企业投资:利率下降时,企业投资和家庭消费的成本降低,促进投资和消费增长。因此在经济衰退时,美联储通过降低利率来支持经济增长。反之经济过热时,美联储会提高利率降低投资和消费。

因此,正常情况下,美联储可以通过调节联邦基金利率来降低经济波动。但这种政策有一个明显局限性:如果利率已经降低为零,经济继续恶化时,这种政策将被逼入死角,因为利率不可能大幅度降低到零以下。负利率意味着存款人不仅不能获得利息,还要交钱给银行。现实生活中,利率可以略微低于零,比如丹麦的中央银行就曾经把利率定为负的0.2%。而最近欧洲央行[微博]对机构存款也采取了负利率政策。

大家平时享受了银行的各种服务,比如自动提款机,银行卡等,而且家里存放大量现金也不安全。因此短期内即使银行利率略微低于零,大家仍然愿意继续把钱存银行。但利率不可能大幅低于零:大家大不了把钱放家里,也不会向银行大量倒贴钱。

08年次贷危机爆发后,美国的通货膨胀率急剧下降,失业率大幅飙升。根据以往经验,美联储必须快速降低联邦基金利率,造成实际利率下降来刺激需求和稳定经济。因此联邦基金利率从07年9月的5.25%一路快速下调到09年1月的接近于0%。

此后,调节联邦基金利率这种短期利率的政策已经无路可退,美联储必须通过其他方式稳定经济。当短期利率已经降低为零,无法再降时,如果美联储通过某种方法直接降低长期利率,即使短期利率没变,仍然同样可以达到刺激经济的效果。这正是量化宽松政策背后的逻辑。

量化宽松时,美联储直接影响长期利率:通过买入长期债券(主要是政府债券),增加市场上对长期债券的需求。长期债券价格会随需求增加而上涨,造成长期利率下降。因此,美联储在随后几年连续推出3轮量化宽松政策,帮助美国经济复苏。

2008年11月,美联储宣布购买6千亿美元的房地产抵押债券。2009年3月,美联储进一步扩大资产购买规模,决定购买1.25万亿美元的房地产抵押债券,2千亿机构债券和3千亿长期国债。美联储上面这些大规模购买资产的政策被称为QE1。前面介绍过,QE的主要目的是通过购买长期债券降低长期利率,刺激经济增长。此外,QE1还为金融市场注入流动资金,稳定了雷曼兄弟破产后造成的金融市场恐慌。

2010年11月,美联储又推出QE2,宣布购买6千亿美元的长期政府债券。大概一年之后,QE3出台。2010年之后,美国的金融市场已经基本稳定。因此推出QE2和QE3的主要目的是为刺激经济而不是稳定金融市场。这是它们和QE1的一个重要区别。

QE2和QE3相比,二者又存在几个显著差别。首先,它们的对象不同。在QE2中,美联储主要购买政府的长期债券。而在QE3中,美联储购买的是房地产抵押债券(Mortgage-Backed-Securities

简称MBS)。这个差别反映两次量化宽松政策的侧重点不同。尽管QE2和QE3的共同目的是为了加快美国经济复苏,增加就业,但二者动机仍然有一些显著差别。

推出QE2时,美联储的一个重要考虑因素是通货紧缩的风险。当时美国的核心通货膨胀率(排除能源和食品价格后的通胀)非常接近于零(处于零到零点五之间)。如果经济继续下行,美国非常可能陷入类似日本的长期通货紧缩。

因此,美联储通过购买长期政府债券对整体经济进行刺激。从事后的效果判断,QE2对美国经济起到了积极的刺激作用,成功避免了通缩。伯南克后来在Jackson

Hole会议上提到,QE2成功地降低了10年期政府债券15到45个基准点,支持了美国经济复苏。

而推出QE3时,美国的核心通货膨胀率在2%附近,并没有通缩的风险。QE3的主要原因是由于美国房地产市场复苏缓慢造成的失业率居高不下。QE2推出后,尽管长期政府债券的利率下降,但房贷利率下降的幅度不大。美联储希望通过QE2降低长期政府债券利率,然后政府债券利率再进一步拉低房贷利率。

但实际情况并没有达到美联储的预期。因而QE3直接瞄准了和房贷利率挂钩的房地产抵押债券。这样就可以对房地产市场进行更有效的定向刺激。通过降低房贷利率,美联储希望能加快房地产市场复苏,提高美国经济复苏的速度。

QE2和QE3的第二个显著差别是资产购买规模。QE2宣布时,美联储提前设定了6千亿美元的资产购买上限。但QE3并没有规定一个明确上限,而是承诺每个月购买4百亿房地产抵押债券,一直到美国的劳动力市场出现令人满意的复苏为止。由于QE3没有设定一个具体的上限和停止日期,因而又被称为开放式量化宽松。

QE3这种开放式的量化宽松至少比QE2有两个明显优势。首先,它对投资和消费者的信心影响更大。开放式的宽松政策充分显示了美联储对经济复苏的支持态度,有利于增强市场对美国经济的信心。其次,开放式的量化宽松使美联储制定未来货币政策更加灵活。

根据未来经济复苏的情况,美联储可以灵活决定是否继续甚至加大量化宽松力度。比如美联储2012年底决定从2013年开始,每个月在购买400亿美元房地产抵押债券的基础上,再追加购买450亿美元长期政府债券,每个月购买总规模达到850万亿。

2013年12月,随着美国经济的不断改善,美联储首次宣布削减每月资产购买规模100万亿。在随后的几个月中,美国经济并没有随着QE规模缩小而恶化,表明美国经济复苏的可持续性。因此美联储在最近几次会议上继续每次削减100万亿的规模,并预计10月完全推出资产购买计划。

量化宽松政策至少从两个方面影响美国经济。首先,它的直接政策效果是把房贷等长期利率维持在一个较低水平,从而刺激房地产和其他消费需求。房地产市场复苏能提高房地产市场投资,拉动GDP增长。同时,量化宽松政策可以帮助房地产,股票和其他风险类资产价格回升,增加家庭财富,提高家庭消费信心。通过降低长期利率,债券这种低风险资产的投资回报率降低。因而市场资金会流入股票等高风险资产,从而推高这些资产价格。资产价格上涨提高了家庭财富水平,可以刺激家庭消费。

08-09年以来的次贷危机造成家庭消费不振的一个主要因素是房地产泡沫破裂后,家庭财富缩水。如果QE能帮助提高资产价格,帮助修复家庭财富,对提高消费信心和经济复苏都有积极左右。在美国国家经济研究局(National

Bureau of Economic

Research)的工作论文中,我和合作者发现金融资产价格,比如股票价格是引起美国经济周期性波动的一个重要先行指标。

虽然QE对美国经济有这些积极作用,不少美联储官员也对QE的实际效果和存在的风险提出质疑。比如达拉斯联储主席费舍,费城联储主席普罗瑟,和圣路易斯联储主席布罗特在QE3推出不久都提出了反对意见。

他们认为美国经济复苏乏力主要是由于财政政策上的不确定性造成,而非总体需求不足,因此进一步进行货币政策刺激效果并不大。相反,他们认为新一轮的量化宽松政策可能会造成未来通货膨胀的风险。另外,持有大量长期债券也为未来美联储退出量化宽松政策造成困难。

目前对QE政策做一个综合评估还为时过早。但无论如何,美联储的QE政策是对非常规货币政策的一次认真探索,为未来货币政策积累了宝贵经验。(本文仅仅代表作者个人观点和达拉斯联邦储备银行以及美国联邦储备银行系统无关,文章部分内容整理自作者所著的《还原真实的美联储》一书。)

(本文作者介绍:美国达拉斯联邦储备银行高级经济学家,经济学博士。)